Les réseaux Low Power Wide Area (LPWA) bousculent les solutions wireless actuelles et nous promettent de nouveaux cas d’usage. Au même titre qu’un réseau cellulaire classique mais à moindre coût, ils permettent désormais de bénéficier d’une infrastructure capable de faire communiquer tous les types de capteurs.

La start-up Toulousaine Sigfox avait pris de l’avance en opérant et en commercialisant seule son propre réseau LPWA dédié à l’ioT. Rattrapé depuis par les opérateurs Télécoms mondiaux qui se lancent sur le marché des objets connectés, la bataille s’annonce rude entre les partisans du système fermé et propriétaire de Sigfox et ceux qui privilégient la technologie plus ouverte issue de LoRa.

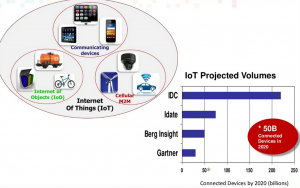

Selon Gartner, tous les objets d’une valeur supérieure ou égale à 100 USD, seront intelligents et connectés d’ici 2020. Les principaux analystes prévoient tous des chiffres proprement hallucinants concernant le nombre d’objets connectés que comptera la planète d’ici 4 ans. De moins de 50 milliards pour le moins disant (Gartner) à plus de 200 pour le plus optimiste (IDC), une chose est sûre, il va falloir s’appuyer sur des réseaux télécoms adaptés pour faire transiter les données véhiculées par tous ces objets.

Ce ne sont évidemment pas les ventes de Wearables grand public ( montres, bracelets, trackers d’activités divers, bijoux connectés, pèses-personne, brosses à dents…) qui permettront pour l’instant d’atteindre de tels chiffres (ils restent d’ailleurs bien modestes en France (800 000 exemplaires vendus en France en 2015 selon GFK, et 74 millions dans le monde). A titre de comparaison on dénombre déjà 1,4 milliards d’objets professionnels connectés en 2015 selon l’Idate qui utilisent des technologies variées (CPL, Wi-fi, Bluetooth, 2G/3G/4G) ainsi que les fameux LPWAN qui génèrent beaucoup d’attentes.

La révolution de l’Internet des Objets sera d’abord une révolution professionnelle .

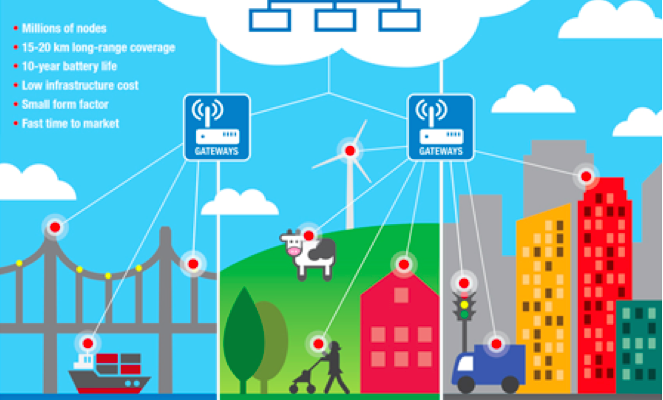

Partout dans les secteurs de l’industrie, de l’énergie, des transports ou de l’agriculture, la miniaturisation des capteurs conjuguée aux nouvelles possibilités de calcul et de stockage des données conduisent à l’avènement des réseaux Low Power Wireless Area. Ils vont permettre d’innombrables nouveaux usages B2B et M2M (Machine to Machine). Comme leur nom l’indique ils peuvent couvrir des territoires nationaux en offrant une bande passante certes limitée , mais souvent suffisante pour des usages IoT professionnels variés (remontée d’une position géographique, d’une mesure de température, de luminosité,d’hygrométrie, d’un état, d’un niveau de stockage, d’une consommation d’eau, d’électricité, de gaz… les utilisations semblent infinies).

L’un des meilleurs champs d’expérimentation des réseaux LPWA sera à coup sur les « Smart Grid Cities », ces villes citoyennes qui visent désormais une gestion efficace de leur consommation d’énergie. Elles pourront notamment optimiser localement leur source d’approvisionnement et gérer plus intelligemment leurs réseaux via l’équilibrage entre production et consommation pour faciliter l’insertion des énergies de sources renouvelables et des nouveaux usages (mobilité électrique, etc.. ).

Pourquoi le LPWAN va-t-il vivre un avènement soudain ?

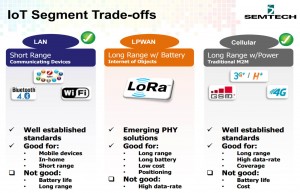

Jusqu’à présent les objets connectés professionnels embarquaient des cartes SIM classiques et utilisaient les réseaux 3G/4G (pour les objets à vocation mobile) ou CPL (pour les objets fixes comme le compteur connecté Linky d’Enedis en cours de déploiement en France). L’arrivée des réseaux Low Power, avec des acteurs comme Sigfox ou la technologie LoRa change radicalement la donne car ils présentent des avantages inédits et parfaitement adaptés à l’ioT professionnel :

- Les réseaux LPWAN demandent moins d’antennes que les réseaux Gsm/3G/4G et leur déploiement est donc facilité. Par exemple, le réseau 3G d’Orange utilise presque 28 000 antennes pour couvrir la France alors que seulement 1 500 sont nécessaires pour le réseau Sigfox. L’argument est renforcé lorsqu’on sait que le coût d’une antenne LPWAN est bien inférieure à celui d’une antenne 3G/4G (Quelques milliers d’euros contre plusieurs dizaines de milliers d’euros pour une antenne 4G).

- Ils sont très peux énergivores et autorisent une autonomie d’utilisation parfois supérieure à 3 ou 4 ans par objet et le recours à de petites batteries moins onéreuses pour les alimenter.

- Le coût du chip de « communication » de ces objets est accessible (quelques Euros) comparativement au coût des cartes SIM traditionnelles qui équipent toujours la majeure partie des devices connectés du M2M existant.

Tous ces avantages inédits ont logiquement aiguisé l’appétit des acteurs Télécoms qui se livrent désormais une bataille ouverte de connexion massive d’objets connectés fixes ou mobiles.

Sigfox :

Le leader actuel des réseaux basse consommation est français. La start-up Toulousaine a été créée en 2009 et fort d’une levée de fonds de plus de €100m en 2015, elle recouvre déjà de ses antennes 23 pays ( dont France, Espagne, Italie, UK, Pays-bas, Russie, Allemagne, Luxembourg) et en prévoit 60 d’ici 2020 dont les Usa, l’Amérique Latine et l’Asie. En s’appuyant sur des actionnaires prestigieux tels que les opérateurs Telefonica, NTT Docomo ou SK Telecom ou les industriels Air Liquide, Eutelsat ou encore Engie (qui compte développer un réseau Sigfox en Belgique), Sigfox se montre à la fois partenaire des grands opérateurs et leur concurrent direct (En France, il sera concurrent de Bouygues Telecom et d’Orange qui vont déployer la technologie LoRa mais en même temps partenaire de SFR/Numericable qui a choisit Sigfox pour déployer son Réseau LPWan).

L’objectif de Sigfox qui s’est engagé selon son fondateur, Ludovic Lemoan « dans une véritable course contre la montre » est bien de devenir un leader mondial des réseaux bats débits sur lequel puisse s’appuyer des clients de toute sorte (energéticiens, smartcities, assureurs, acteurs de la télésurveillance) et prendre ses concurrents opérateurs telco de vitesse en devenant incontournable.

Sur le plan technique, Sigfox a spécifié, développé et breveté son propre protocole qui le place comme un opérateur capable de déployer et commercialiser (sous forme d’abonnement) son réseau de bout en bout .

Sigfox propose donc à ses clients un réseau clé en main et ses propres garanties de services ce qui lui garantie souplesse, autonomie et réactivité et un avantage certain face à des mastodontes tels qu’Orange ou KPN qui mettront bien du temps à déployer et à structurer leurs propres offres « Low Power ».

Dans les faits, c’est bien Sigfox qui fait bien la course en tête avec un réseau LPWAN existant couvrant déjà 1,3 million km2 en 2016 (source Sigfox) et opèrant de vrais clients comme par exemple la filiale Française du groupe Bosch, Elm Leblanc. L’entreprise connectera 100 000 chaudières en France des Septembre 2016 via le réseau Sigfox.

LoRa :

La technologie LoRa (Long Range) est portée par le constructeur US Semtech qui s’est appuyé sur la technologie développée par le français Cycleo racheté en 2012.

LoRa est une technologie ouverte de modulation comme la 3G/4G mais contrairement à ces derniers, le protocole n’est pas basé sur la technologie IP, mais sur LoRaWAN, un nouveau protocole développé pour l’occasion afin de répondre aux problématiques des objets connectés.

Contrairement à Sigfox, « tout le monde » peut donc déployer un réseau basé sur la technologie LoRa. Ainsi, les opérateurs de réseaux actuels, de nouveaux opérateurs, ou toute société peut décider d’installer des antennes de communication LoRa sur un territoire plus ou moins important. (c’est par exemple le cas d’Aéroport de Paris qui dispose de son propre réseau LoRa pour connecter différents matériels sur ses sites aéroportuaires d’Orly et de Roissy ou encore de La Poste en France).

De son côté, Semtech ne déploie pas, ni n’opère et commercialise de réseau. L’américain a su créer rapidement un écosystème autour de sa solution technologique et commercialise ses composants indispensables : chip, micro-contrôleur, répétiteurs, relais…

En parallèle, Semtech assure la promotion de sa plateforme LoRa au travers d’un consortium, la LoRa Alliance dont font partis de très nombreux industriels et opérateurs telco (Ibm, Cisco, ZTE, Sagemcom, Bouygues, Orange, kpn, Proximus) qui se sont regroupés sous cette bannière pour développer la technologie et les usages.

La technologie LoRa intéresse désormais les grands opérateurs mondiaux qui y voient un moyen rapide de créer un réseau LPWAN à bon compte. En France, Bouygues (Objenious) et Orange ont lancé leur offre commerciale cette année et nous annonce un maillage national pour la fin 2016.

Sigfox ou LoRa ?

Sans trop rentrer dans le détail technique de la comparaison entre les 2 offres, on peut noter les similarités et les différences suivantes entre les 2 solutions :

Bi-directivité :

Les deux solutions proposent un mode Uplink (du capteur vers l’antenne réseau) et Downlink (de l’antenne réseau vert le capteur). Néanmoins, initialement le protocole Sigfox ne prévoyait pas de mode Downlink. Aujourd’hui, Sigfox a implémenté ce mode pour répondre aux demandes « d’Acknowledge » (le capteur reçoit un signal « bien reçu », en retour d’un envoi) mais la start-up privilégie cependant le mode Uplink.

LoRa autorise nativement Uplink et Downlink. En exploitant le mode Downlink, LoRa permet de « réveiller » un capteur installé sur le réseau mais non activé. Cela permet d’installer un parc de capteurs et de les activer à distance où de couper un compteur suite à une alerte où la mise à jour de logicielle sur un objet connecté mobile.

Adaptabilité de la bande passante et débit :

Sigfox est limité à l’envoi de 140 messages par jour et par objets (12 octets max) à un débit ne dépassant pas les 100 bits par seconde ce qui semble suffisant pour un objet industriel comme un compteur qui enverrait de très faibles quantités d’informations et de façon ponctuelle.

LoRa propose plus avec des messages pouvant aller jusqu’à 50 kbytes (200 octects max) et la possibilité d’adapter le débit de transmission aux conditions de transmission. Pour résumer, si les conditions sont bonnes, on transmet rapidement et inversement.

Cette fonctionnalité est tout particulièrement adaptée aux environnements Indoor (à l’intérieur des bâtiments) ou Deep Indoor (en sous sol) et autorise une communication (même très lente) dans un environnement défavorable.

Par ailleurs, les messages LoRa sont nativement chiffrés. Le cryptage est aussi possible chez Sigfox mais c’est à l’entreprise cliente de le décider.

Couverture & maillage :

La couverture est le point fondamental des lors qu’on parle d’usage ioT.

LoRa serait aussi plus performante en termes de pénétration « indoor » et « deep indoor » afin de remonter les données de compteurs ou d’objets domestiques ou industriels situés à l’intérieur ou en sous sol.. En s’appuyant à terme sur leur réseau d’antennes déjà déployées, les opérateurs Télécom vont pouvoir s’offrir un LPWAN incluant un maillage très dense (Bouygues/Objenious prévoit d’ici à fin 2016 de déployer 4 000 antennes LPWA sur ses 15 000 points hauts en France déjà utilisés pour la 3G/4G).

De son côté, Sigfox avec seulement 1 500 antennes en France parait moins disant mais il faut noter que le Toulousain s’appuie sur un partenariat avec TDF afin de profiter des « points hauts » existants (antenne radio, Gsm, TNT) et ne pas se laisser distancer par ses concurrents sur ce point.

Géolocalisation et roaming

L’avantage va ici clairement à LoRa qui permet la géolocalisation de l’objet émetteur.

SigFox ne propose pas de géolocalisation précise. Cette fonction semble difficile à utiliser et concrètement cette précision atteint seulement 1 kilomètre de distance en France. Ce n’est pas le cas pour LoRa, mais tout est question de maillage : plus la densité du maillage d’antennes compatibles est élevée, plus le réseau utilisé par Bouygues ou Orange sera précis mais comme vu au point précédent, c’est la principale force des opérateurs existants face aux nouveaux entrants comme Sigfox..

Concernant le roaming, LoRa semble ici aussi offrir des perspectives de développement intéressantes. On peut imaginer que très rapidement les opérateurs ayant choisi LoRa rendent leurs réseaux compatibles entre eux afin de proposer des maillages internationaux très larges à leurs clients.

De son côté Sigfox vise une présence dans plus de soixante pays d’ici 2020 ce qui en fait un acteur international incontournable avec un argument clé : un seul guichet commercial pour un réseau unique et international.

Politique tarifaire :

Côté tarifs, ils sont assez similaires tout en restant flous. Objenious pour Bouygues Télécom parle d’ un abonnement qui va de 1 euro par mois à 1 euro par an en fonction du nombre d’objets et de messages transmis. Chez Sigfox, l’abonnement oscillerait entre 1 et 9 euros par an par objet connecté.

Conclusion :

Malgré les longueurs d’avance prise par Sigfox sur le LPWAN, on voit assez mal au final comment le français pourrait résister longtemps à la concurrence d’opérateurs Télécom internationaux. Certes, ces derniers sont lents et peux disruptifs mais il n’est pas impossible que l’argument « lenteurs des uns/rapidité de l’autre » joue à terme contre Sigfox. Contrairement à ce que la déferlante médiatique a pu nous faire croire, la croissance des objets connectées se fera surement mais lentement. Les besoins de réseaux et les clients seront d’abord essentiellement locaux (réseaux d’entreprises, gestion de flottes régionales, Smartcities) puis nationaux. Malgré les prédictions des grands analystes, les business models de chaque objet connecté restent à inventer et la rentabilité de l’ioT sera tout sauf une évidence. Dans ce contexte, les opérateurs Télécoms seront incontestablement les mieux armés (au niveau technique comme au niveau commercial) pour faire face à ce qui s’annonce désormais comme une véritable course de fond de l’ioT.

Malgré des levées de fonds significatives et son label de licorne FrenchTech, Sigfox pourra-t-il tenir sur la durée ?

Il est probable comme le montre l’accord récent signé en France entre Sigfox et SFR/Numéricable en 2016, que le Toulousain devienne assez rapidement un fournisseur de réseaux aux opérateurs Télécoms plutôt qu’un opérateur Télécom lui-même.

le LPWAN n’est pas la seule voix à la connexion massive des objets

L’autre conséquence de cette croissance lente est technologique. Comme pour d’autres marchés d’autres technologies concurrentes vont nécessairement émerger ou se développent déjà. On peut citer notamment le 3GPP Narrowband-ioT mis en place par les équipementiers (Intel, Nokian Ericsonn, Huawei) et les opérateurs télécoms eux-même sous la direction du 3GPP. Il s’agit d’une spécification de réseau M2M qui permet de réutiliser les fréquences du LTE ( la simili 4G)pour la connexion massive d’objets .Il y a donc fort à parier que d’ici 2 à 3 ans les technologies mobiles des opérateurs Télécoms auront tellement évoluées qu’elles couvriront et dépasseront l’avantage concurrentiel et technologique du LPWAN actuel. En diversifiant leurs mises, les opérateurs Télécoms ont donc toutes les chances de gagner la bataille Télécom de l’ioT et cela avec ou sans LoRa.

Brice Nadin juillet 2016

digitalconsult iOT agency

Note à propos de l’article :

cet article a pu être rédigé dans le cadre de la conception du bracelet comportemental Silverloop® qui s’adresse aux seniors fragilisés de +80 ans en visant leur maintien à domicile. Ce device comportemental est actuellement réalisé par l’équipe de digitalconsult avec une sortie prévue fin 2017.

Ce bracelet d’activité et d’alerte a pour principal originalité de fonctionner aussi bien à l’intérieur du domicile du porteur qu’à l’extérieur en permettant sa géolocalisation par ses proches en cas de danger.

Il nous a donc fallu examiner avec précision les avantages inconvénients des fournisseurs actuels de réseau LPWA. C’est Franck Cisinski (Ingénieur ECE/Concepteur de produits électroniques&Wireless) qui a réalisé pour digitalconsult le préalable à la conception de tout objet connecté : l’étude de faisabilité du bracelet Silverloop®.

Un grand merci à Franck pour cette étude qui m’a été d’une aide précieuse pour la rédaction de cet article.

Brice Nadin